L’ouverture du système bancaire a permis d’accélérer la digitalisation de la fonction finance en favorisant la communication des données bancaires. En effet, de nombreuses innovations technologiques, comme les API, ont été développées depuis, notamment par rapport à la gestion de trésorerie.

Contexte financier

C’est grâce à un contexte favorisant le partage de données bancaires que la fonction finance a connu une telle transformation digitale.

En effet, la Directive sur les Services de Paiement (DSP2) est entrée en vigueur en 2019 dans l’Union Européenne.

Elle avait 2 objectifs :

- Améliorer la sécurité des transactions en ligne avec une authentification plus forte des clients ;

- L’ouverture du marché bancaire à de nouveaux acteurs du paiement (hors banques), c’est-à-dire l’Open Banking.

Désormais, il est possible de réunir toutes les données bancaires d’un même client sur une seule plateforme de façon sécurisée par le biais d’API.

Qu’est-ce qu’une API ?

Une « Application Programming Interface » (API), soit une interface de programmation d’application en français, permet d’accéder à un service (comme des données ou des fonctionnalités) fourni par un système tiers. Plus concrètement, il s’agit de faire communiquer des applications entre elles.

Par exemple, les applications de VTC font appel aux services d’applications tiers par API. Uber fait appel au service de géolocalisation fourni via l’API de Google Maps pour trouver la route du chauffeur.

Pour les plus curieux

Pour entrer dans les détails, les API sont divisées en 3 parties. À commencer par les modules, qui représentent la porte d’entrée. Ils font appel à un service spécifique, qui lui-même va sonder la base de données.

Prenons l’exemple d’une boulangerie. Le client va demander à la caissière une baguette de pain. Dans ce scénario, la caissière représente le module, la porte d’entrée de l’API. Elle va demander au boulanger, le service spécifique, une baguette. Le boulanger va alors demander à son fournisseur, la base de données, les ingrédients nécessaires. Ce dernier va lui donner, ce qui va permettre au boulanger, le service, de faire une baguette, qu’il va transmettre à la caissière, le module, qui va à son tour la donner au client.

Quel est le rôle d’une API dans un logiciel de gestion de trésorerie ?

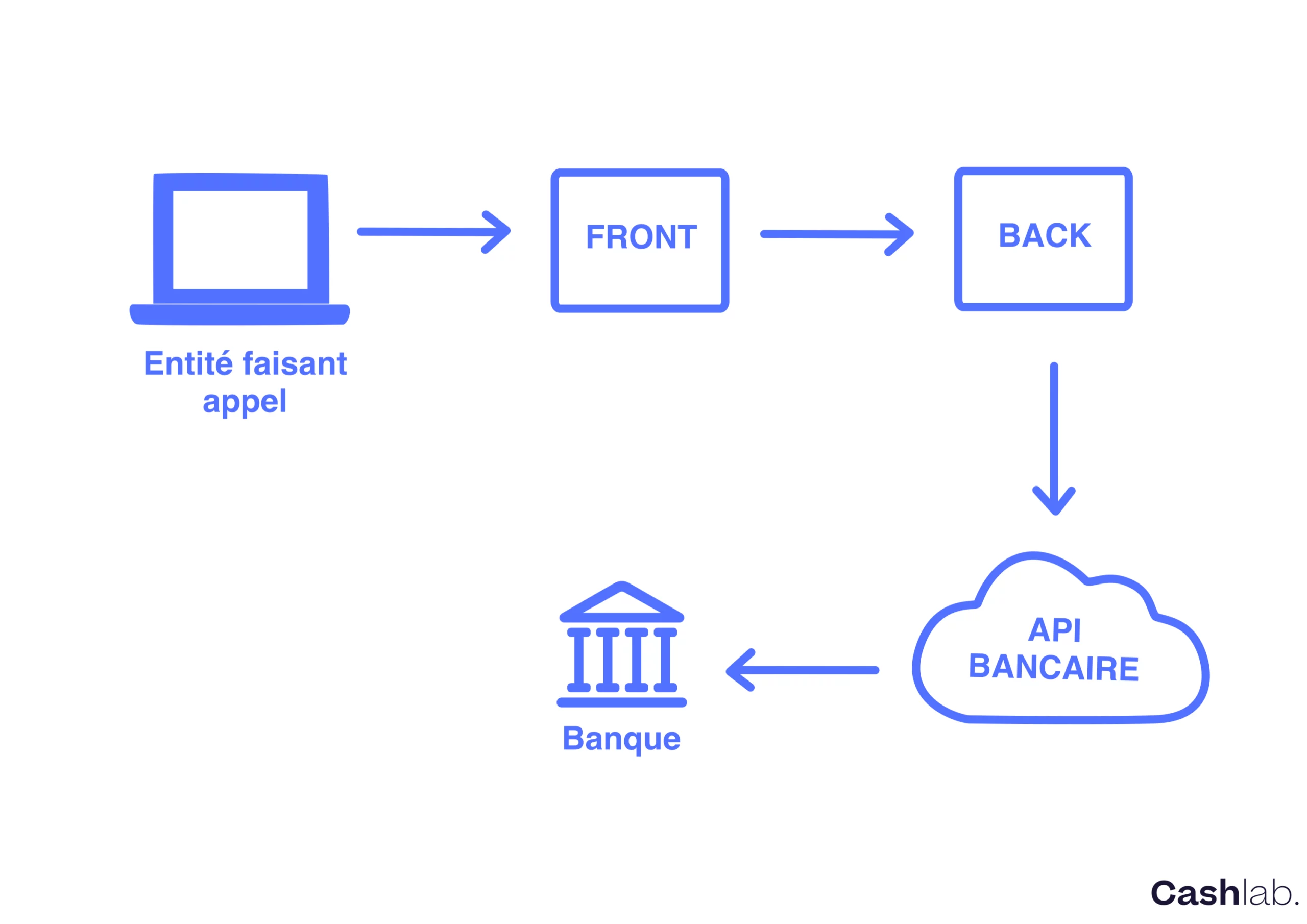

Dans le cadre d’un logiciel de gestion de trésorerie comme Cashlab, nous faisons appel au service de connexion bancaire par l’API de notre fournisseur, agrégateur de comptes bancaires.

C’est ce qui permet à nos clients de connecter leurs comptes bancaires en quelques clics à notre outil.

Schéma 1 : Lorsqu’un client fait une requête sur notre outil, le front va transmettre l’appel au back, notre API, qui va faire appel à l’API de notre fournisseur pour récupérer les données bancaires de nos clients.

Quels sont les différents types d’API ?

Il existe 3 différents types d’API :

- Les API ouvertes (externes ou publiques) permettent de communiquer des données à des acteurs tiers, comme des fournisseurs ou des clients.

- Puis les API partenaires sont similaires aux API ouvertes avec un niveau de sécurité plus élevé.

- Et enfin les API internes (privées) sont fermées au public et utilisées uniquement au sein d’une entreprise.

De plus, il existe différentes architectures d’API, dont la plus répandue : REST (Representational State Transfer). Elle offre une flexibilité technique mais doit répondre à un certain nombre de contraintes.

Les API chez Cashlab

Chez Cashlab, nous utilisons 2 types d’API :

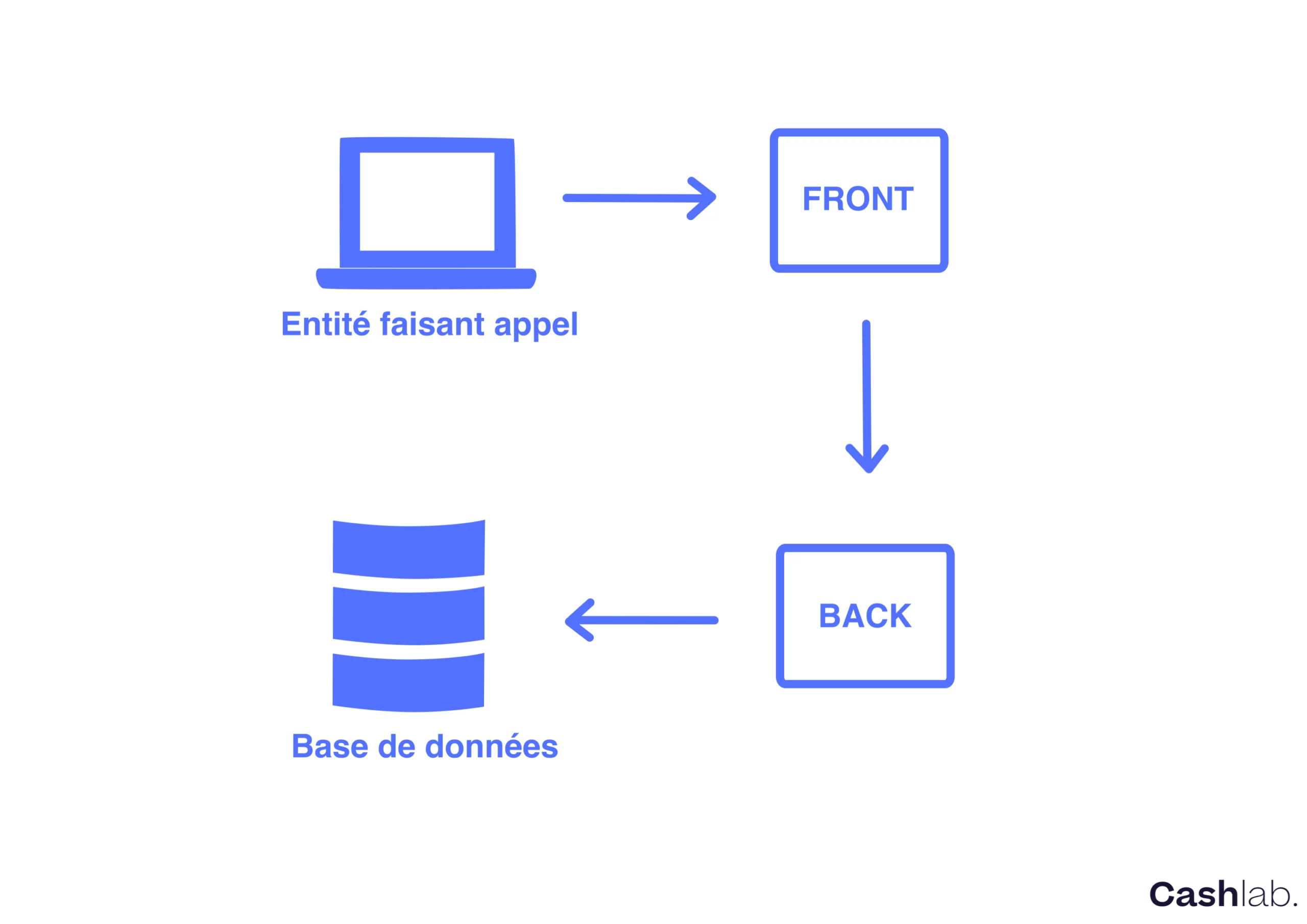

- Nous avons développé une API : notre back prend en charge les requêtes de nos clients. Par exemple, lorsqu’ils souhaitent afficher leurs prévisions de trésorerie.

Schéma 2 : Le client fait la requête, qui est reçue par notre front, qui, à son tour, va demander au back de sortir les prévisions

- Des API ouvertes bancaires avec une architecture REST : pour aller récupérer les transactions de nos clients et les catégoriser automatiquement, directement chez leurs banques.

Grâce aux API, Cashlab peut ainsi intégrer d’autres solutions ou se connecter à des outils externes.

Pour plus d’information sur notre outil, n’hésitez pas à demander une démo auprès de notre équipe en cliquant ici.

Ecrit par Eléonore, le 21/04/2022.

La gestion de trésorerie comme enjeu majeur des PME et ETI en 2022

Les PME et ETI se sont vues particulièrement fragilisées face au ralentissement de l’activité économique et ses implications (rallongement des délais de paiements etc.).

Que devons-nous retenir de l’étude PwC sur les priorités 2022 des directions financières ?

Les priorités 2022 des directions financières, analyse par nos experts de l’étude PwC réalisée en début 2022 auprès de +400 entreprises dans + de 10 secteurs d’activité

La notion du Cash en entreprise, décryptée par un gérant ACTIONS

Stéphane Ravel, gérant d’actifs spécialisé dans la gestion ACTIONS chez Le Conservateur, revient pour Cashlab sur la notion de Cash dans l’Asset Management. Pouvez-vous nous parler du CASH dans l’Asset Management ?

![]()

📍1, rue des Prouvaires

75001 Paris

Suivez-nous :

©2023 All rights reserved. | Cashlab | Mentions Légales