INTERVIEW de Sophie Susterac

Directrice Commerciale Régionale, chez Factofrance

Sophie Susterac revient sur ces deux dernières années, marquées par la crise et l’endettement des entreprises, et donne des clés de lecture sur les besoins de financement court terme en 2022.

Quid de l’utilisation de l’affacturage en fin de crise covid ?

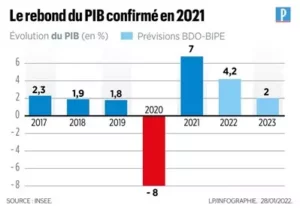

Revenons rapidement sur les 2 dernières années qui viennent de s’écouler puisque le 1er confinement a démarré en France le 17 mars 2020. Deux années tout particulièrement chahutées. Pour rappel, notre PIB a chuté de 8% en 2020 et rebondi de 7% en 2021.

Face au contexte de crise sanitaire et économique, le gouvernement a mis en place des solutions pour soutenir l’économie face aux répercussions de la pandémie. Solutions dont le Prêt Garanti par l’Etat (PGE), qui ont eu le mérite de permettre aux entreprises de traverser la tempête.

Aujourd’hui en sortie de crise sanitaire, les informations dont nous disposons sont au premier abord de bon augure.

- La reprise économique est bel et bien là. L’Insee table sur une croissance de 3% du PIB en 2022.

- Les défaillances d’entreprises ont carrément chuté. On dénombrait en moyenne 55 000 procédures collectives par an sur 10 ans jusqu’en 2019 puis 30 000 en 2020 et 28 000 en 2021.

- Les délais moyens de règlement s’améliorent. Aux premières loges dans ce domaine, nous constatons chez Factofrance une vraie diminution des délais de règlement de 2019 à 2021. Un des effets bénéfiques des PGE sans aucun doute !

- L’évaluation actuelle des trésoreries d’entreprises, notamment dans le secteur de l’industrie est plutôt bonne. Les soldes d’opinions publiés à la fois par l’AFTE (Association Française des Trésoriers d’Entreprise) et par l’INSEE indiquent globalement une amélioration des trésoreries d’entreprises. Amélioration que l’on remarque notamment dans l’industrie manufacturière et notamment sur le segment des ETI et Grandes Entreprises.

Néanmoins !

Donc « tout va très bien Madame la Marquise ! Oui mais pourtant, il faut que l’on vous dise que… »

- La fin du « quoi qu’il en coûte » est bel et bien là, signifiant un retour à la situation d’avant crise. Les 160 milliards de Prêt Garanti par l’Etat ont vocation à être remboursés. La possibilité de reporter de cotisations sociales est terminée sauf exception.

- En scrutant de plus près le nombre de défaillances d’entreprises sur 12 mois glissants, nous constatons un début de retournement.

- En tant que factor, lieu d’observatoire de l’activité économique, un indicateur est très révélateur. Il s’agit du taux de réserve disponible. De quoi s’agit-il ?

Lorsqu’une entreprise mobilise son poste client au travers d’un contrat d’affacturage, elle a la possibilité de tirer une partie seulement du financement. Il y a donc une quotité dite disponible que l’entreprise n’utilise pas. Cette réserve disponible a fortement augmenté fin 2020 et début 2021. Toujours l’effet PGE ! Les entreprises avaient suffisamment de trésorerie et avaient donc moins besoin de recourir à notre financement.

Depuis le 2ème trimestre 2021, cette réserve disponible diminue constamment et nous nous rapprochons du niveau de financement de 2019. C’est du côté des micro-entreprises que cette réserve disponible est au plus bas. - Les bilans des entreprises qui seront publiés prochainement vont révéler une hausse de l’endettement, PGE oblige, et une accumulation des reports de charges, et voire pour certaines une diminution de leur rentabilité.

- Enfin, les hausses des coûts d’approvisionnement dont la presse fait écho actuellement auront des répercussions sur la rentabilité des entreprises et leur développement. Les difficultés de recrutement dans de nombreux secteurs d’activité et notamment celui de l’information et de la communication ne permettront pas de répondre à la demande. Et donc de faire face à la reprise tant attendue. C’est un secteur d’activité que nous connaissons bien chez Factofrance au travers de notre département Factobail.

Toutes ces données révèlent en ce début d’année 2022, le retour à la croissance pour l’affacturage qui constitue l’une des premières sources de financement court terme des entreprises. C’est pour cela qu’en :

- sécurisant les créances clients dans cette période de reprise et d’incertitudes,

- participant au maintien du délai moyen de règlement des clients,

- et en libérant facilement des sources de liquidité au travers de la mobilisation du poste clients,

L’affacturage demeure une solution particulièrement utile à de nombreuses entreprises.

Vos clients ont-ils suffisamment de visibilité ? Arrivent-ils à quantifier ?

Face à toutes les incertitudes exposées précédemment, il est évident que nos clients manquent de visibilité. A tel point que nous leur proposons actuellement des contrats d’affacturage sans minimum de commission d’affacturage. Mais également sans seuil de fonds de garantie pour l’année à venir afin de faire face à ce manque de visibilité.

Par ailleurs, lorsque les entreprises ont plus de cash, ce qui fut le cas ces deux dernières années, nous constatons que les dirigeants portent une attention moins soutenue sur leurs prévisions de cash.

Et pourtant il est plus que jamais nécessaire d’établir des prévisions de cash.

Prévoir les remboursements de PGE, les échéances de moratoires Ursaff est un pré-requis. Anticiper d’éventuelles difficultés en se faisant accompagner au travers d’une procédure amiable peut être dans certains cas la bonne solution.

Vos clients prévoient-ils de s’appuyer sur une meilleure gestion de trésorerie ? Partagent-ils ces prévisions avec vous ?

Je n’ai pas de réponse globale à cette question.

S’agissant des micro-entreprises, la réponse est majoritairement non. Les micro-entreprises ont rarement la capacité d’établir des prévisions de trésorerie.

S’agissant des ETI, les dirigeants ont souvent des solutions plus ou moins adaptées à leur gestion de trésorerie mais dans de nombreux cas ils ont conscience de la nécessité d’améliorer cette gestion. Ils nous partagent leurs prévisions plutôt à notre demande, notamment lors de la mise en place d’un contrat ou lors d’une renégociation d’un contrat existant.

Enfin, s’agissant des PME, les situations sont particulièrement contrastées. Mais d’une façon générale, j’ai le sentiment que la culture cash est loin d’être implémentée et que la route est encore longue en la matière. Vous avez beaucoup de travail en perspective chez Cashlab !

Rédigé par Eléonore Berne, le 08/03/2022.

Entretien exclusif avec Jennifer Serfati, Fondatrice du cabinet de conseil Hart Group

Jennifer Serfati nous raconte la genèse, les missions et les défis de son cabinet de conseil Hart Group. “Notre devise, “Le partenaire de l’équilibre de votre trésorerie”, illustre notre engagement à accompagner nos clients avec une vision à 360° ».

CASHLAB x CHIFT

Chift est le fruit de l’expérience de ses trois fondateurs dans des sociétés spécialisées dans l’intégration de systèmes. Après avoir visité une centaine d’entreprises et analysé le problème, ils ont identifié une lacune majeure sur le marché des intégrations. C’est ainsi qu’ils ont conçu Chift, une API unifiée.

Réforme de la facturation électronique: de quoi s’agit-il ?

La facturation électronique consiste en une gestion entièrement numérique du cycle de vie des factures, de leur création à leur archivage.

![]()

📍1, rue des Prouvaires

75001 Paris

Suivez-nous :

©2023 All rights reserved. | Cashlab | Mentions Légales